Uzmanlardan çarpıcı altın yorumu: 1973'te ortaya çıktı, dünyanın kabusu oldu!

İlk olarak 1973 yılında ortaya çıkan ve dünyanın kabusu haline gelen stagflasyon yeniden tartışılmaya başlandı. Uzmanlar böyle zamanlarda en fazla getiri sağlayan yatırım aracının altın olduğu görüşünde birleşiyor.

Ekonomilerde durgunluk ve yüksek enflasyonun bir arada gerçekleşmesi olarak bilinen ve gelişmiş ülkelerde 1973’te ortaya çıkarak bir dönemin kabusu haline gelen stagflasyon yeniden tartışılmaya başlandı. Yüksek enflasyonla mücadele eden gelişmiş ekonomilerde toparlanmanın istenen boyutta olmamasına artan petrol ve doğal gaz fiyatları da eklenince stagflasyon yeniden tehdit haline gelebilir. Böyle zamanlarda en iyi getiri sağlayan yatırım aracının ise altın olduğu belirtiliyor.

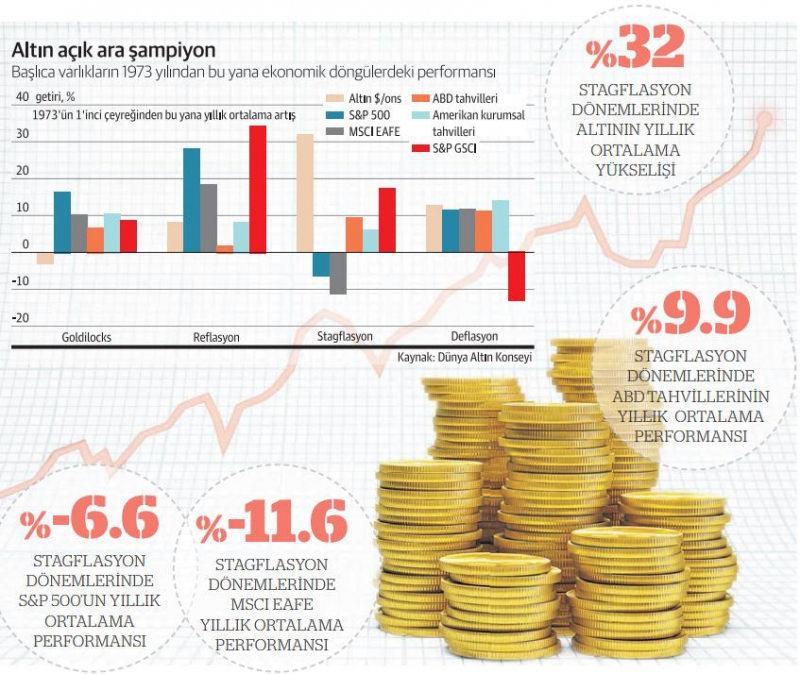

1973 yılından bu yana ekonomi ve finansal varlıkların seyri arasındaki korelasyon incelendiğinde altının stagflasyon dönemlerinde yıllık ortalama yüzde 32.2 ile ‘getiri şampiyonu’ olduğu görülüyor. Dünya Altın Konseyi’nin hazırladığı bir rapora göre, 1971'e kadar uzanan ABD ekonomik tarihinde stagflasyon en sık görülen ve en uzun süreli ekonomik senaryolardan biri. 201 çeyreğin 68'inde stagflasyon yaşanırken, bunların ikisi ardaşık sekiz çeyrek boyunca kalıcılık göstermiş.

EMTİA GÜÇLÜ SEYREDİYOR EN ÇOK HİSSELER ZAYIFLIYOR

Büyük varlık sınıflarının 1973 yılının ilk çeyreği ve 2021 yılının ikinci çeyreği sonu itibariyle nasıl bir süreç izlediğine bakıldığında stagflasyon dönemlerinde en iyi performansı altın gibi savunma amaçlı varlıklar ile reel varlıkların gösterdiği dikkat çekiyor. Emtia ürünleri gibi reel varlıklar enflasyonu hem körüklüyor hem de beslediği stagflasyon sırasında gücünü koruyor. Altın yükselen risk ortamından, yükselen enflasyondan ve reel faiz oranlarının düşmesinden yararlanma eğiliminde. Yıllık ortalama getirisi ise yüzde 32’nin üzerinde. Hisse senetleri gibi sabit getirili varlıklar ise enflasyondaki artıştan en olumsuz etkilen araç. S&P 500 stagflasyon dönemlerinde yıllık ortalama yüzde 6.6 kayıp verirken, ABD ve Kanada hariç MSCI Gelişmiş piyasalar Endeksi yüzde 11’den fazla düşmüş. Yüksek enflasyonun genellikle sabit getirili varlıklara zarar verdiği göz önüne alındığında, hisse senetlerinden altın gibi güvenli liman varlıklarına olan akış, stagflasyon sırasında artıyor. ABD tahvillerinin getirisi ise yüksek enflasyona karşın, güvenli liman alımlarıyla daha ılımlı hareket ediyor. Kurumsal tahviller ise devlet tahvillerine göre daha zayıf hareket ediyor.

Bu verilere dayanarak uzmanlar dünya ekonomisinde yeniden yüzünü gösteren stagflasyonun altın fiyatlarında yükseliş bekleyenler için iyi haber olabileceğini söylüyor. Eğer güçlü bir stagflasyon ortamı oluşursa, tarihi verilere bakılarak altının destek bulabileceği ifade ediliyor. “Ancak COVID-19 pandemisinin piyasalarda yarattığı değişimler nedeniyle şunların akılda tutulması gerekli” diyor, Dünya altın Konseyi analistleri:

SARI MADEN 3 YILDA %42 YÜKSELDİ

Altın aslında 2018'den beri zaten çok iyi bir performans sergiledi. COVID-19 ilişkili karantina süreci sonrasında başlayan reflasyon ortamında emtia piyasalarının gerisinde kalmakla birlikte 2021'de ortalama 1.800 dolarla 2018 ortalaması olan 1.269 doların yüzde 42 üzerinde. Bu altına set çekebilir fakat bir önceki stagflasyon döneminin başlangıcından önceki üç yıllık performans göz önüne alındığında altının etkilenmediği görülüyor. Öte yandan, kısa süreli olması beklenen stagflasyonu bir reflasyon sürecinin takip etmesi olasılığından bahsediliyor. Bu altını cazibesini yeniden azaltabilir. Ancak ekonomik modellemelerimiz, bu olasılığın biraz düşük olduğuna işaret ediyor.

ANZ’YE GÖRE BU YIL 1.850 TEST EDİLİR, GELECEK YIL İSE DÜŞÜŞ BAŞLAR

Altın fiyatları, ABD’de TÜFE verisinin üzerinde devam eden enflasyonist baskılara işaret etmesi ve daha yavaş büyümeyle ilgili endişeleri artırmasının ardından dün 1.800 dolar/ons seviyesine dayanarak 15 Eylül'den beri görülmeyen bir seviyeyi test etti. Bir süredir 1.745-1.770 dolar aralığına sıkışan altının bu bandın dışına çıkması olumlu bir sinyal olarak görülüyor. 1791.00 seviyesi üzeri fiyatlamalarda ise 1.810 ve 1.832 direnç oluşturabilir. Altında ise 1.760-70 yeniden destek olabilir. ANZ Bank stratejistleri fiyatların bu yıl 1.850 dolara ulaşmasını ancak gelecek yıl ve sonrasında rüzgarın tersine dönmesini bekliyor. Reel getirilerdeki düşüşün, getirisi olmayan altının lehine olduğunu belirten bankanın uzmanları, Fed'in varlım alımlarında yaklaşan daralma süreci altın için negatif fakat daha yüksek enflasyona karşı daha yavaş büyüme riski, düşük faizler altını halen stratejik olarak iyi bir yatırım yapıyor” diyor. Banka gelecek yıl geri çekilme yaşamadan önce fiyatların 1.850 dolara yükselmesini bekliyor.

ABN: 2022’DE 1.500 DOLARA İNER

Diğer yandan ABN Amro, altın için olumsuz bir tablo çiziyor. Kuruluş tarafından hazırlanan raporda ons altın fiyatında gerileme bekleniyor. Beklentiye gerekçe olarak küresel para politikalarında sıkılaşma, 2 yıllık Amerikan tahvil faizinde yükseliş ve dolarda değer artışı öngörüleri gösteriliyor. Raporda altının bu yılın sonunda 1.700, gelecek yılın sonunda ise 1.500 dolara ineceği tahmini yapılıyor. Raporda, “Değerli metaller, dolar endeksi ve tahvil faizlerindeki yükselişin etkisiyle son dönemde zayıf seyrederken, zaman zaman gelen tepki alımlarına rağmen zayıflığın süreceğini düşünüyoruz” deniliyor.